В России — настоящий инвестиционный бум.

Только в сентябре текущего года на Московской бирже открыли брокерские счета более 750 тыс. граждан. Да, население целой Астрахани! Чем так привлекает фондовый рынок людей, которые еще вчера считали, что «дивиденды» — это «что-то на богатом» и в чем тут может быть подвох? Если вы собираетесь выгодно вложиться и разбогатеть, пожалуйста, сначала прочитайте хотя бы этот текст. Биржа не терпит безрассудства. Сейчас мы объясним, почему.

Взлеты и падения

С чем вообще связана такая внезапная любовь россиян к инвестициям? Сошлось сразу несколько факторов. И первый из них — низкие ставки по банковским вкладам на фоне высокой инфляции. Когда на остаток на счету начисляют 3-5% годовых, а цены растут на 7-10% в год, волей-неволей задумаешься, куда вложить деньги, чтобы они хотя бы перестали обесцениваться. Сейчас ставки по депозитам пошли вверх, но они все еще в лучшем случае едва покрывают темпы роста цен.

Второй фактор — доступность. Если раньше для начала инвестирования нужно было пройти целую процедуру (и обладать крупной денежной суммой), то сейчас, благодаря развитию мобильных приложений, все это стало напоминать игру. Позапускал птиц в свиней, смахнул экран и, не вставая с дивана, прикупил себе долю в «Газпроме». С таким кто угодно справится.

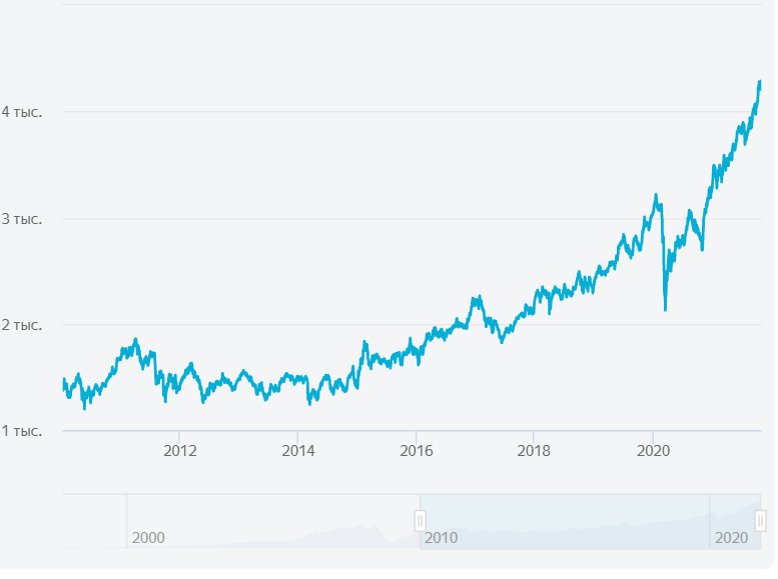

И, наконец, самый важный фактор — фондовый рынок находится в стадии роста. Поэтому те, кто вложился несколько лет назад, получили прибыль. Новички смотрят на них — и тоже так хотят.

Сводный индекс акций Московской биржи за последние 10 лет. Перерыв на локдаун и снова резкий рост. Красиво, не правда ли?

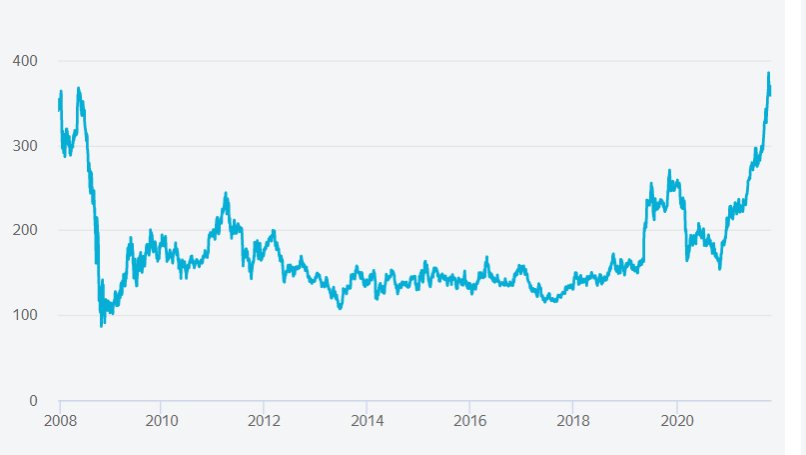

Именно здесь таится и опасность. Новое поколение инвесторов застало взлеты, но еще не получило опыта затяжных падений. Хотя вот вам характерный пример из прошлого — акции «Газпрома». Как многие считают, они прибыльные и всегда растут. А теперь давайте посмотрим на график с 2008 года.

Те, кто купил акции «Газпрома» в 2008 году по 360 рублей за штуку, потом ждал долгих 13 лет. Конечно, за эти годы выплачивались дивиденды, но сам факт. Котировки на бирже перед мировым финансовым кризисом оказались так раздуты, что для повторения показателей понадобилось много лет, прежде чем сильный рост цен на газ не подтолкнул акции вверх.

«Высокий доход по акции в предыдущие годы не гарантирует получения такого же дохода в будущем, напротив, чем выше поднялись котировки, тем сильнее может быть последующее снижение. Слишком заманчивая обещанная доходность – повод задуматься, где тут кроется подвох», — разъясняет руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

Правила безопасного инвестирования

Так что же: все эти инвестиции — обман? Конечно же нет. Фондовый рынок — вполне реальная вещь, позволяющая выгодно вложиться. Но нужно понимать его законы. Один из основных — чем выше потенциальный доход, тем выше риск. Именно поэтому по банковским вкладам, которые находятся под защитой государства, ставки не высоки, а на рискованном рынке акций можно получить и по 20% годовых, а то и больше. Потому что можно получить, а можно, наоборот, без денег остаться.

Как отмечал первый зампред ЦБ РФ Сергей Швецов: «Если бы был рецепт, как разбогатеть, все были бы богатыми». Деньги просто так никто не раздает.

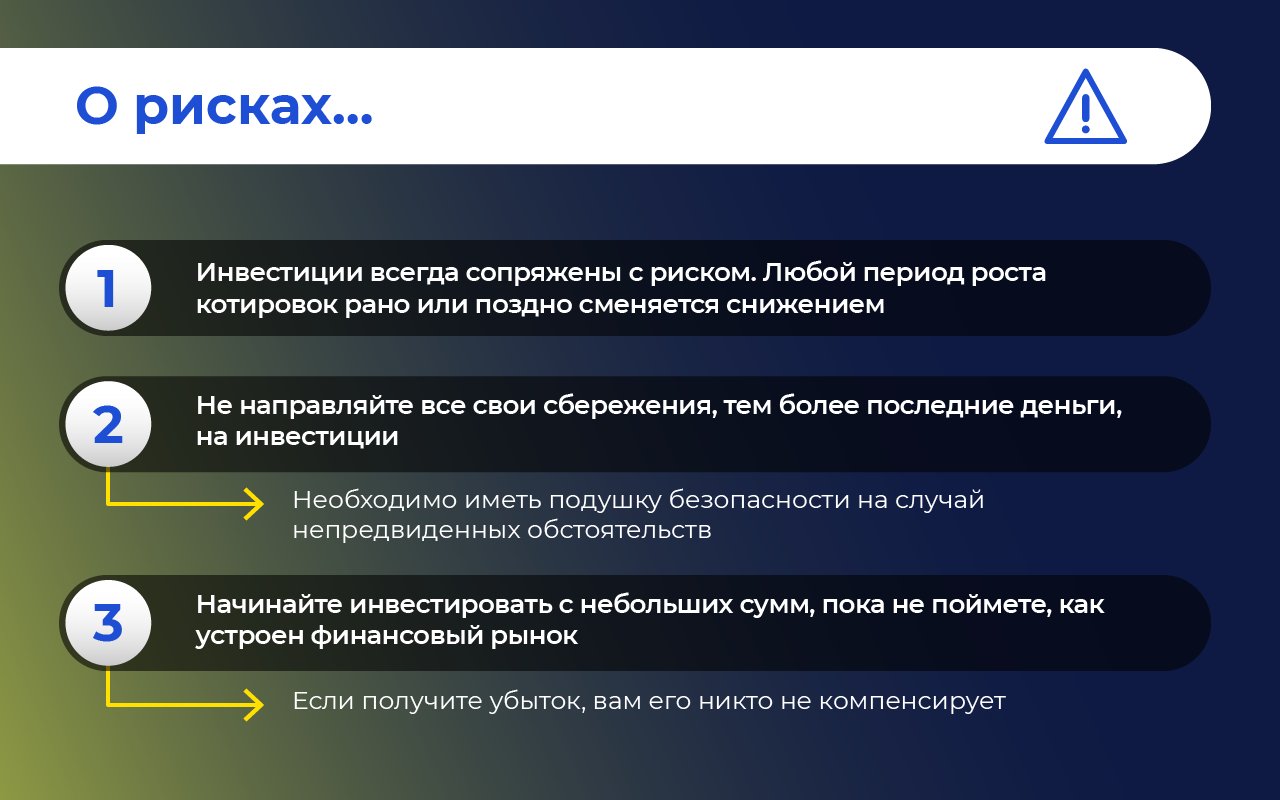

Чтобы не потерять свои инвестиции, соблюдайте несколько простых правил.

- Всегда учитывайте риск. Еще раз: если потенциальная доходность высока, значит, есть и высокая вероятность потерять все. Если вам доходность еще и обещают — где-то спрятался подвох. Даже профессиональные инвесторы ошибаются и получают убытки, а для непрофессионала при самостоятельном инвестировании вероятность убытка в разы выше.

- Не инвестируйте все свои деньги. У вас всегда должна быть «подушка безопасности» на вкладе. То есть те сбережения, которые вы всегда сможете забрать без потерь (за исключением процентов). Горизонт планирования на фондовом рынке — несколько лет, и если деньги вам понадобятся прямо сейчас — очень высокая вероятность, что продавать их придется по низкой цене, не в лучший момент.

- Начинайте с малого. Первое время инвестируйте небольшие суммы, чтобы на практике понять, как работает фондовый рынок. Если опыта нет, а инвестировать хочется — доверяйте деньги профессионалам, имеющим лицензию Банка России. Дело в том, что инвестиционные советники, входящие в реестр, несут ответственность за свои рекомендации. К тому же, это менее рискованно, чем с ходу покупать акции компании только потому, что она на слуху и кажется успешной. Вполне может быть, что так считаете не только вы, и ее ценные бумаги давно переоценены.

Пример такой ситуации уже был в начале нулевых, когда начал активно развиваться интернет и все бросились вкладываться в интернет-компании, ожидая от них дикой прибыли. Вскоре оказалось, что эти компании сами пока не понимают, как зарабатывать в сети, разочарованные инвесторы начали продавать свои акции и случился так называемый «кризис доткомов». Тоже многих разорил.

- Есть несколько вариантов передать деньги в доверительное управление. Самый простой и доступный – покупать паи паевых инвестиционных фондов (ПИФы), которые представляют собой «корзины» из нескольких (часто нескольких десятков) бумаг, подобранных профессиональными управляющими.

- Не бойтесь учиться, но не учитесь у кого попало. Сейчас на фоне инвестиционного бума появилось множество «советников», которые ни за что не отвечают. Поверьте, составить убедительный со стороны прогноз, разбавив его умными словами и биржевым сленгом гораздо проще, чем на самом деле предсказать, что случится на бирже. Базовые знания о том, как составить свой финансовый портфель и учитывать риски, можно получить, например, на бесплатных практических вебинарах школы Московской биржи, разработанных при поддержке Банка России, а также на сайте «Финансовая культура» Банка России.

- Распределяйте свой инвестиционный портфель по разным активам. Плохая идея купить акции одной компании или даже нескольких компаний одного сектора. Сделали ставку на нефтяные компании, но нефть подешевела — и все они рухнули разом. Правильный подход — различные сочетания. Например, высокая доля государственных облигаций (один из самых предсказуемых инструментов) позволит снизить риск портфеля в целом. Золото, которое обычно дорожает в сложные времена — сгладить последствия очередного финансового кризиса. Акции «противоположных отраслей» (например, топливные компании и альтернативная энергетика) выступят противовесом. И так далее. Если покупать паи ПИФов широкого рынка (например, ПИФ на Индекс МосБиржи), получите средний по рынку уровень риска и доходности – вполне приемлемый вариант для новичков.

- Будьте аккуратны со сложными инвестиционными продуктами. В них непросто разобраться даже опытным инвесторам, а новичкам так вообще стоит держаться от такого подальше. Впрочем, их и так стараются оградить. С 1 октября купить, например, внебиржевые финансовые инструменты, акции малоизвестных компаний и ценные бумаги со сложными параметрами определения доходности новички могут только после прохождения специального тестирования. Оно должно помочь им оценить свои силы и риски.

«Тестирование сдается один раз в жизни по одному виду финансовых продуктов. В первый раз стоит потратить на это полчаса, чтобы потом не испытывать разочарования в результатах инвестирования. Если инвестор не прошел тест, то брокер может предложить ему подумать над приобретением чего-то более подходящего его знаниям и опыту либо воспользоваться правом на «последнее слово»: купить любой инструмент, по которому не пройдено тестирование, но на сумму не более 100 тыс. руб. за одну сделку или же не больше стоимости финансового инструмента (например, некоторые акции или их лот могут стоить дороже 100 тыс. руб.). Этот механизм поможет начинающему инвестору уберечь себя от разовой потери всех имеющихся у него денег», — отмечает Михаил Мамута.

- Пользуйтесь возможностями получить налоговый вычет от государства. Для этого инвестируйте при помощи индивидуальных инвестиционных счетов (ИИС), не выводите из них деньги раньше, чем через три года после открытия счета (что для инвестиций вполне обычный срок). Так можно получать до 52 тысяч рублей в год со взносов на ИИС или освободить весь доход, полученный по этому счету, от налога в 13%.

Резюмируем. Инвестиции — это совсем не плохо. С их помощью действительно можно заработать. Но, как в любом виде деятельности, в них нужно разобраться и полностью понимать, на что вы идете.